BOJ 금융연구소 이코노미스트를 지낸 통화정책 전문가인 니시야마 신이치 일본 고베대학 대학원 경제학연구과 교수는 최근 인터뷰에서 “올해 안으로 언젠가는 곧 마이너스 금리가 해제될 것 같지만, 우리가 조심해야 할 부분은 이것이 통화정책 전환 시그널은 아니라는 점”이라며 “마이너스 금리는 은행 시스템의 입장에서 다소 불리한 측면이 있기에 이걸 해결하기 위한 것일 뿐이며, 우에다가즈오 BOJ 총재가 커뮤니케이션할 때 매우 조심 해야 하는 부분”이라고 말했다. 일본은 세계에서 유일하게 마이너스 정책 금리를 유지하고 있다. 일본은 1990년대 불황이 시작됐고, 2016년 2월 기준금리를 마이너스 0.1%까지 내렸다. 이후 장기금리인 10년물 일본 국채 금리를 ‘제로(0)’로 유지하는 ‘수익률곡선제어(YCC)’ 정책을 펼치는 등 경제와 물가를 살리기 위해 초완화적인 통화정책을 이어왔다. 최근 경기 활성화와 물가 안정화 사이에서 BOJ의 고민이 깊어지고 있다. 니시야마 교수는 올해 마이너스 금리를 해제한다고 하더라도 0% 위로 금리를 인상하는 건 내년 이후가 될 것이라고 예상한다. 다음은 일문일답.

당국이 춘투(봄철 임금 협상)가 마무리되는 4월 임금 협상 추이를 확인한 뒤 마이너스 금리를 해제할 것이라는 관측이 나오고 있는데.

“일본 정부는 디플레이션을 탈피하고 ‘임금 인상→물가 상승’의 선순환 구조를 만들어내기 위해 노력하고 있다. 과거에는 정부가 기업을 도우려고 임금을 낮게 유지하려 한 측면이 있었는데, 지금은 상황이 달라졌다. 지난 30년 동안 젊은이들이 노동조합에 가입하지 않으면서 노동계는 목소리를 잃어갔다. 그럼에도 정부와 기업이 오히려 임금 인상에 힘을 실어주고 있다. 내수 활성화를 위해서다. 정부의 정책 기조와 맞물려 올해 춘투에선 실질적으로 높은 수준의 임금 인상이 이뤄질 가능성이 있다.”

임금이 인상되면 금리도 곧 오를까.

“BOJ가 플러스 금리 정책으로 가기 위한 선결 조건은 명목 임금의 꾸준한 상승이다. 하지만 내년에도 임금 인상 흐름을 지켜봐야 한다. 물가 상승률 이상의 임금 인상이 꾸준하다면 아마도 2025년 여름이나 가을 이후쯤에는 기준금리를 플러스로 전환하는 것을 기대해 볼 수 있겠다(일본의 2023년 물가 상승률은 3.1%를 기록, 1982년 이후 41년 만에 가장 컸다).”

금리정책을 제대로 펴기 위해 과거 통화정책에서 되돌아봐야 할 점이 있나.

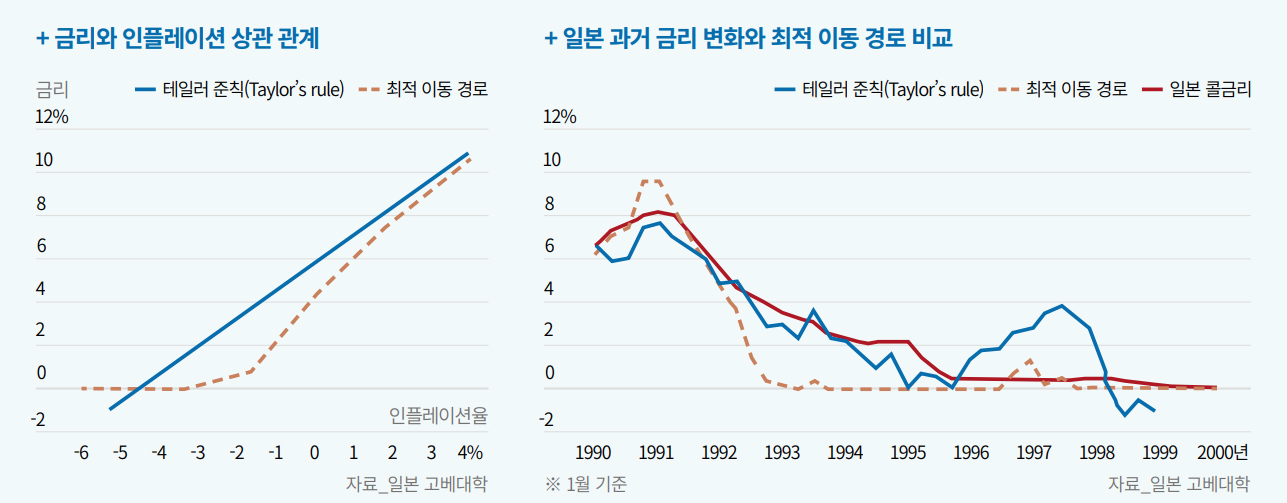

“각국 중앙은행이 금리를 인상해 나간다면 가장 관심이 가는 것은 ‘과연 얼마나 어느 속도로 올릴것인가’ 하는 점이다. 이 문제를 알아보기 위해 ‘테일러 준칙(Taylor’s rule)’1)이 많이 언급되고 있다. 내가 2005년 발표한 논문에 따르면 금리는 인상 시기가 늦춰지다가 오르는 식으로 물가 상승률을 따라잡는 모습을 볼 수 있다. 물가 상승률과 금리 인상 속도가 정비례로 곧게 우상향하는 테일러 준칙과 다르다. 최적의 통화정책은 비선형 함수(a non-linear function)이며, 이는 테일러 준칙보다 더 확장적이고 더욱 공격적이다. 이 이론을 대입해보면 일본은 (장기 불황에 진입한) 1990년대에 보다 일찍 금리를 낮춰 대응했었어야 했다. 금리 인하가 늦어서 경제 수축 압력을 불러왔다. 버블 붕괴 직후 많은 공적 자금이 투입되었다면 장기간의 침체를 피할 수 있었을 것이다. 금리 인상 필요성이 커진 2020년 이후는 반대로 적용된다. 테일러 준칙이 빠르게 금리를 올린다면, 최적 이동 경로는 제로금리가 보다 오래 유지되는 경향이 있다.”

일본 통화정책의 실기가 이후 통화정책에 어떤 영향을 줬나.

“미국의 버락 오바마 행정부가 2008년 금융 위기를 완화하기 위해 즉각 공적 자금을 투입했을 때, 미국 연방준비제도(Fed·연준)와 재무부의 경제학자들은 일본의 경험을 교훈으로 삼았다. 미국이 위기에서 빠르게 회복할 수 있었던 것은 막대한 공적 자금의 신속한 투입 덕분이라고 생각한다. 그래서 나는 지금 일어나고 있는 상황에 대해 사람들이 이론적으로는 (테일러 준칙 등에 따라) 금리를 올릴 때가 됐다고들 이야기하고 있지만, 내 생각에는 너무 이르다고 본다. 금리를 올리려면 조금 더 기다려야 한다. 1년이 충분하지 않다면 적어도 2년, 그 이상으로 시간을 두고 관찰해야 한다. 지금 당장 금리를 올린다면, 우리는 (일본의) 1990년대와 같은 비슷한 오류를 범할수도 있다.

1) 테일러 준칙(Taylor’s rule)

존 테일러 스탠퍼드대 교수가 만든 법칙으로 적정 금리를 측정하는 방법 중 하나다. 전 세계 중앙은행 통화정책의 근거가 되고 있다. 중앙은행이 경제성장률과 물가 상승률에 맞춰 금리를 조정할 때 테일러 준칙에 의해 도출된 금리보다 실제 금리가 낮다면 통화정책 기조가 지나치게 ‘확장적’이었음을 나타낸다. 사전에 적정 금리를 추정하는 방법이기보다 사후적인 검증 지표로 쓰이는 편이다.